Notícia

6min leitura

Fórmula Mágica no Brasil: será que funciona mesmo?

O investidor multiplicaria seu investimento em 72x

Na semana passada publiquei uma newsletter introduzindo a “Fórmula Mágica” de Joel Greenblatt, uma estratégia simples e replicável que produziu um retorno de 30,8% ao ano entre 1988 e 2004 – período que antecipou a publicação do clássico livro “A Fórmula Mágica de Joel Greenblatt para Bater o Mercado de Ações”.

Para se ter uma noção, um investidor que adotou a estratégia nesse período transformou 11 mil dólares em mais de um milhão de dólares, vendo seu patrimônio multiplicar 96 vezes.

Conforme prometi naquela newsletter – e recomendo fortemente a leitura antes dessa -, trago abaixo a resposta para a pergunta: a fórmula mágica também funciona no Brasil?

Obviamente que encontrar os dados de todas as ações negociadas em bolsa no Brasil em todos os anos e fazer o exercício da fórmula mágica seria muito trabalhoso, mas para a minha sorte existem alguns trabalhos acadêmicos que a testaram no Brasil.

Um deles é a monografia de Gabriel Roman, da Universidade Federal do Rio Grande do Sul e hoje analista de investimentos no Clube do Valor. Ele testou a fórmula mágica no período 2000-2020 e comprovou que de fato ela teria uma performance bastante acima da média do mercado no Brasil.

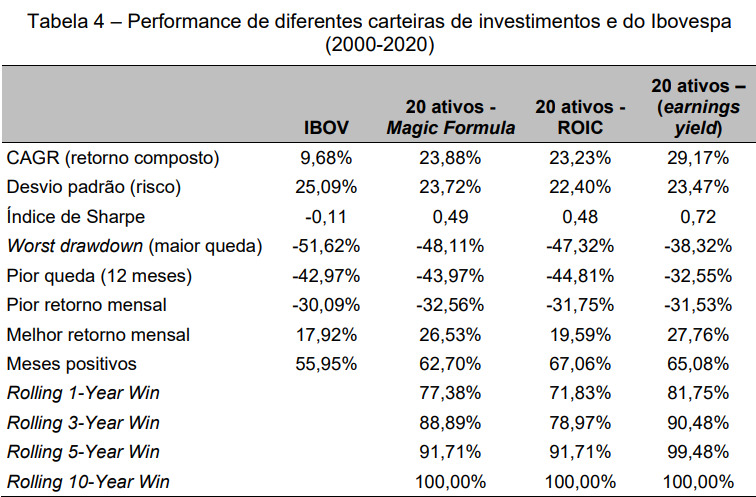

Mais interessante que isso, o trabalho mostra que uma estratégia usando apenas o Earnings Yield (EBIT/EV) – descartando o ROIC – produziu retornos superiores aos da tradicional fórmula mágica, conforme mostra a tabela abaixo:

Tabela retirada do estudo de Gabriel Roman (2021)

Como vocês podem notar, a fórmula mágica aplicada entre os anos 2000 e 2020 teve um retorno anualizado de 23,88%, bastante superior aos 9,68% do índice Ibovespa – principal índice de referência para as ações brasileiras. Ou seja, um investidor aplicando a estratégia no Brasil iria ver seu patrimônio multiplicar 72x nestes vinte anos – sem considerar impostos e custos de transação.

Ainda mais surpreendente que isso, caso o investidor tivesse classificado as ações apenas usando o Earnings Yield, o retorno anualizado da sua estratégia seria de 29,17%, próximo do retorno atingido pela fórmula mágica no intervalo aplicado por Joel Greenblatt nos EUA.

Comentamos na newsletter da semana passada que apesar dos altos retornos, muitos investidores não conseguem adotar a fórmula mágica dado que existem períodos mais curtos em que ela não bate o mercado, e que poucos não iriam questionar se a estratégia deixou de funcionar.

O “Rolling Year Win” da tabela acima é uma boa medida para mostrar isso: ela compara o desempenho da estratégia com o mercado em janelas móveis de tempo, apontando em qual percentual dessas janelas a estratégia bateria o retorno de mercado. Ou seja, se a fórmula mágica teve um “Rolling 1-Year Win” de 77,38% significa que em cerca de 77 a cada 100 vezes a estratégia estaria rendendo acima do Ibovespa num período de um ano, e abaixo nas outras 23 vezes.

O problema reside justamente nessas 23 vezes: são nesses momentos que o investidor fica mais propício a desistir de usar a fórmula mágica. Porém, conforme se prolonga o tempo, nota-se que a estratégia tem menor chance de ter um retorno abaixo do mercado: o Rolling 3-Year Win da fórmula mágica é de 88,89%, o de 5 anos é de 91,71% e o de dez anos mostra que a fórmula mágica nunca perdeu para o Ibovespa.

É por este motivo que o investidor que decide usar esta estratégia precisa entender que ela só funciona perfeitamente – assim foi no passado, pelo menos – em horizontes mais longos de tempo.

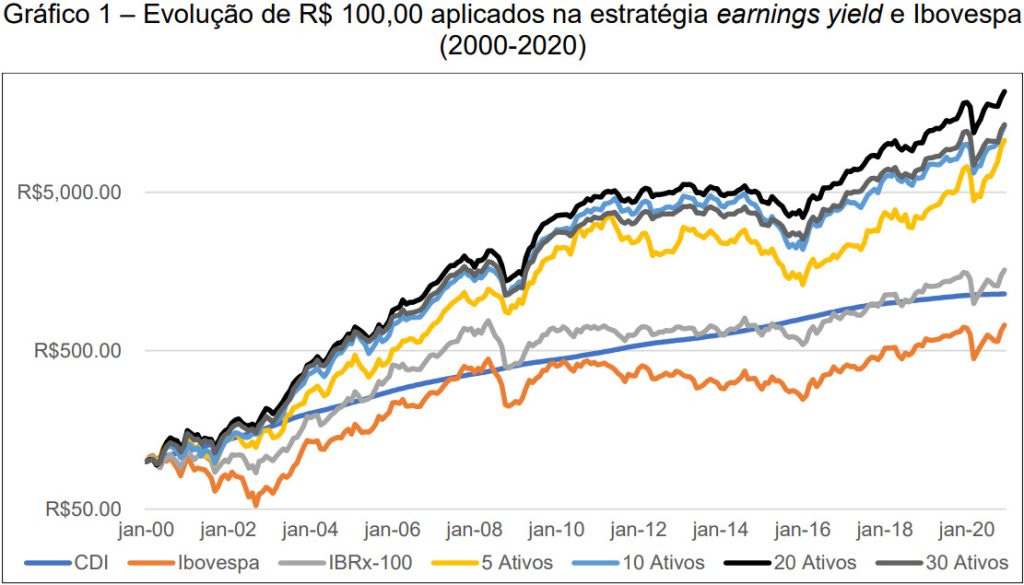

Certamente um dos três leitores desta newsletter vai se perguntar por que a tabela anterior testou os resultados das diferentes estratégias para somente 20 ações, sendo que dissemos que a fórmula mágica original de Greenblatt foi usada para 30 ações.

Roman mostra que a estratégia produz retornos maiores usando exatamente 20 ações na carteira, conforme gráfico abaixo:

Um outro estudo de Yuhzô Breyer, da FEA-USP, e hoje analista de ações na Trígono, mostra resultados semelhantes para a fórmula mágica, que produziu retornos expressivos entre 2016 e 2020.

Diferentemente da monografia anterior, este estudo selecionou somente os 10 ativos melhor classificados de acordo com a fórmula mágica, para os quais são atribuídos pesos iguais na carteira. O resultado obtido está no trecho abaixo retirado do estudo:

É interessante notar que na composição da carteira obtida há muitas ações que a maioria dos investidores nunca ouviu falar ou que são conhecidas como “micos”. Talvez seja justamente por isso que elas são tão descontadas e trazem retorno para a estratégia da fórmula mágica.

Agora, você deve estar se perguntando: se a fórmula mágica funciona tão bem, qual é o valor de uma gestão ativa, incluindo a que fazemos na nossa carteira recomendada seguida pelo nosso fundo Market Makers FIA?

A gestão ativa traz elementos que vão além do fator quantitativo da fórmula mágica: no nosso caso, como temos o privilégio de conversar com grandes mentes do mercado financeiro, temos um “termômetro” de mercado para cada ação. Assim, sabemos se os gestores estão excessivamente otimistas ou pessimistas com determinada ação, e isso nos apoia a tomar melhores decisões de investimento.

Dessas conversas também surgem ideias de investimento que certamente não estariam na fórmula mágica, é o caso, inclusive, de uma empresa que colocamos na carteira que não tem EBIT positivo. Trata-se de um caso típico de “situação especial”. Já explicamos o racional do investimento desta tese para os assinantes da Comunidade Market Makers, mas ela pouco tem a ver com o Earnings Yield ou ROIC da empresa.

Aliás, não precisamos ir tão longe: avaliar empresas de commodities somente olhando esses dois indicadores pode tornar a análise frágil, uma vez que os lucros e retornos do setor não são recorrentes sendo preciso levar em conta o ciclo da commodity.

Soma-se a isso o fato de distribuirmos os pesos de cada ação na carteira com base na margem de segurança que enxergamos para cada investimento. Ou seja, os pesos entre elas são diferentes.

Além do que, acreditar no quantitativo sem entender os fundamentos por trás do negócio pode te fazer vender a ação quando na verdade o correto seria fazer o contrário. É difícil criar convicção em algo quando não se sabe nada sobre o negócio. Conforme vimos, o mercado vai te testar constantemente.

Quer entrar na lista de espera para virar um membro da Comunidade Market Makers? Clique aqui.

Deixo aqui um agradecimento especial ao Gabriel Rosenbaum, analista do MMakers que, nas últimas semanas, se dedicou ao estudo da Fórmula Mágica e me ajudou a repassar parte do conhecimento adquirido através dessas duas CompoundLetters. Se o ROIC do MMakers está em expansão, o Gabriel tem peso nisso.