Notícia

6min leitura

Inflação americana: o pior já passou!

O começo do fim do ciclo de aperto monetário

Colunista convidado: José Faria Júnior (@jrfariajr), sócio e analista da Wagner Investimentos

O CPI (consumer price index) não é a inflação oficial dos Estados Unidos, que é o PCE (personal consumption expenditures), que podemos traduzir como “despesas de consumo pessoal”. Até 1995 o CPI era a inflação oficial, mas neste ano o Senado criou a “Advisory Commission to Study the Consumer Price Index”, que ficou conhecida como “Comissão Boskin” devido a liderança do economista Michael Boskin da Universidade de Stanford. A Comissão descobriu problemas na metodologia do CPI, principalmente devido distorções relacionadas a mudança de qualidade dos bens e serviços ao longo dos anos e ao efeito substituição de produtos da cesta de consumo.

O cálculo do CPI é feito com base em uma cesta fixa de 100.000 bens, serviços e aluguéis, que são ponderados de acordo com uma pesquisa familiar anual (semelhante a POF – Pesquisa de Orçamento Familiar – no Brasil feita pelo IBGE). Porém, apesar da atualização anual, o CPI apresentava um viés que deixava, na época, a taxa de inflação em torno de 1,1 ponto percentual por ano acima da taxa do PCE, que passou a ser utilizada como inflação oficial.

Atualmente, esta diferença é menor, mas o CPI ainda fica acima do PCE e qualquer distorção é muito relevante para uma meta de inflação de apenas 2% ao ano. Dito isso, a maioria dos investidores prefere analisar o CPI pelo simples motivo de efeito calendário, já que é divulgado em torno de 15 dias antes do dado oficial.

No dia 12 de abril foi divulgado o CPI do mês de março e o mesmo veio melhor do que o esperado. No episódio 6 do Market Makers sugeri que observar o sticky-price index calculado pelo Fed de Atlanta seria uma boa opção para perceber quando a inflação estaria finalmente perdendo força e cedendo. Adicionalmente, alio os dados divulgados pelo Fed de Cleveland e uma análise comparativa entre preço de aluguel e inflação do aluguel (Shelter). Também, observo o comportamento das pressões inflacionárias observadas no PMI (Purchase Manager Index), ao comparar o CPI com a média dos preços pagos pela indústria e atraso nas entregas. A ideia de analisar o PMI é entender quando o ciclo de alta de preços deve inverter, em que pese não ser um indicador preciso em termos de timing. Para simplificar, vamos analisar neste artigo apenas o CPI.

Antes, porém, vamos explicar algumas métricas:

- CPI (headline): é o CPI com todos os seus componentes;

- Core: é o CPI retirando a variação dos preços dos alimentos e dos combustíveis. A explicação é que estes itens são muito voláteis e, por isso, gerariam muito ruído na condução da política monetária. Observando a experiência internacional, os principais BCs adotam esta metodologia;

- Median: mediana ou preço central da série. Didaticamente, imagine que tenhamos uma série com preços de 101 produtos. O primeiro passo é ordenar a variação dos preços: da menor para a maior. O segundo passo é analisar a variação de preço do ponto central desta série, que seria a variação de preço do produto 51, que está exatamente no centro da série;

- 16% trimmed-mean: média aparada. A finalidade é retirar as menores e as maiores variações de preços (outlier) e analisar a série sem estes componentes. Didaticamente, imagine que tenhamos uma série com preços de 100 produtos. O primeiro passo é ordenar a variação dos preços: da menor para a maior. O segundo passo é retirar os produtos com as 8 menores variações e com as 8 maiores variações e analisar o comportamento dos preços dos 84 produtos restantes; Com base nas descrições acima, headline, median e 16% trimmed-mean tem semelhanças, já que não excluem itens de forma predeterminada, como o core. Segundo o Fed de Cleveland, “ao omitir outliers (pequenas e grandes variações de preços) e focar no interior da distribuição de variações de preços, o CPI mediana e o CPI de média aparada de 16% podem fornecer um sinal melhor da tendência subjacente da inflação do que o CPI ou o CPI excluindo alimentos e energia (também conhecido como núcleo CPI).

- Sticky-price index: podemos traduzir sticky como “viscoso”. Pela definição do Fed de Atlanta, é “uma cesta ponderada de itens que mudam de preço de forma relativamente lenta”;

- Flexible-price index: pela definição do Fed de Atlanta é “uma cesta ponderada de itens que mudam de preço com relativa frequência.

Abaixo o gráfico do sticky-price (Fed Atlanta):

No mês de março (referente ao dado da inflação de fevereiro), comentei que “observando o gráfico, quando o flexible-price fica abaixo do sticky-price, este começa a ceder. Provavelmente a história irá se repetir” (veja aqui). Em outras palavras: quando o índice da cesta de produtos que varia de forma frequente (flexible) tem variação menor do que os preços da cesta de produtos que varia de forma lenta (sticky-price), o sticky-price começa a ceder, assim como a inflação. A inflação de março, divulgada em abril, vimos que o flexible-price continuou caindo e, finalmente, observamos a primeira queda do sticky-price depois de muitos meses de alta contínua!

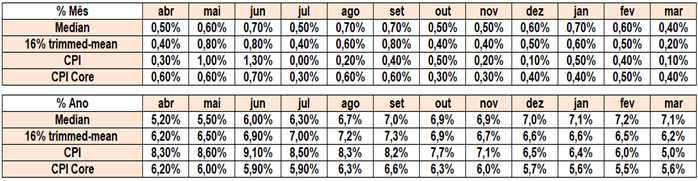

Abaixo o gráfico do Fed de Cleveland e tabela do CPI (variação mensal e anual):

Conforme a tabela acima, a inflação mediana (median) e média aparada (16% trimmed-mean) estão, finalmente, rodando abaixo de 5% ao ano anualizado (dado mensal anualizado), indicando que o pior passou. Observando o gráfico do Fed de Cleveland, em geral, quando a inflação headline (linha verde) fica acima da inflação mediana (linha laranja), temos uma aceleração do processo inflacionário e, quando fica abaixo, a inflação tende a cair.

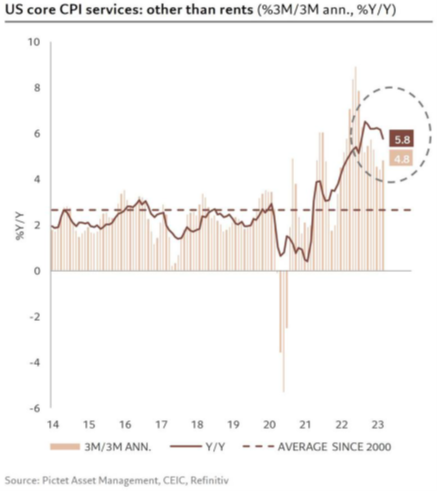

Por fim, a medida preferida de inflação do Fed (núcleo da inflação excluindo aluguel) segue caindo e atingiu 5,8%. Particularmente sou crítico desta métrica porque retiramos alimentos e combustíveis (o que faz sentido), mas também aluguel, que corresponde por aproximadamente metade do peso do índice núcleo, ou seja, no final da historia, esta métrica retira mais da metade do peso da inflação geral:

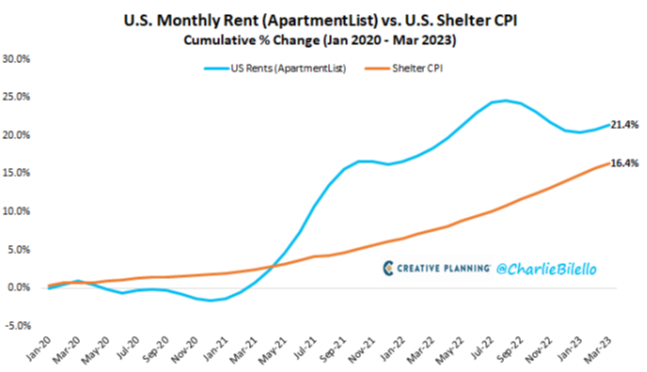

Para finalizar a análise, vamos verificar o comportamento do item mais resistente da inflação atualmente, que são os alugueis (Shelter). O gráfico abaixo mostra a variação acumulada desde o início de 2020 do componente do Shelter CPI (linha laranja) e da variação dos preços dos aluguéis (linha azul). Observe que os preços dos alugueis ainda estão acima do componente de aluguel na inflação, mas este hiato (“boca de jacaré”) está diminuindo nos últimos meses. Enfim, ainda veremos Shelter pesar na inflação, mas em breve esta pressão terminará.

Conclusão: para acompanhar processo inflacionário nos Estados Unidos sugiro observar primeiramente a análise do Fed de Atlanta e depois a análise do Fed de Cleveland. Pela minha experiência observacional, quando o flexible-price index rompe o sticky-price index para cima a inflação acelera e vice-versa. No momento, estamos em um processo de desinflação e o Fed pode fazer o último aumento de juros em sua reunião do dia 03 de maio. Após esta reunião, vamos seguir analisando o processo inflacionário e também os dados da economia dos Estados Unidos. Eventual recessão pode antecipar o ciclo de corte de juros. Do ponto de vista de inflação, o pior ficou para trás, o Fed está no final do ciclo de aperto monetário e o próximo ciclo de juros muito provavelmente será de corte, talvez no 4º trimestre do ano.